来源:药时空 发布时间:2017-6-14

癌症,一个令人闻之色变的词语。在很多人眼中,患上癌症就等于得了绝症,而87%的高死亡率也足以说明一切。作为全球第二大致死病因,每天都会有2.2万人因为癌症去世。癌症,已经严重威胁了人类的健康与生命。

2017初,国家癌症中心发布了中国最新癌症数据,每一项数据都用客观的事实告诉我们:中国正在面临着一场抗癌战争。

国际抗癌联盟认为,约80%的癌症与环境和生活习惯有关,其中1/3的癌症是可以预防的。一旦发现患癌,积极的治疗也是拯救生命最有效的方法。得了癌症,除了手术,很多患者还是选择吃药来控制病情,这就使得能够精准定位、消灭癌细胞的靶向药物被认为是晚期癌症病人的“救命稻草”。

一、什么是靶向药及靶向药的分类

靶向治疗,是在细胞分子水平上,针对已经明确的致癌位点的治疗方式(该位点可以是肿瘤细胞内部的一个蛋白分子,也可以是一个基因片段)。在此基础上设计相应的治疗药物,药物进入体内后会特异地选择致癌位点来相结合发生作用,使肿瘤细胞特异性死亡,而不会波及肿瘤周围的正常组织细胞,这种治疗药物就是靶向药。

每种癌症都有其特定的靶向药。其中可以根据治疗方式的不同大体分为小分子药物和单克隆抗体。

小分子药物通常是指信号传导抑制剂,它能够特异性地阻断肿瘤生长、增殖过程中所必需的信号传导通路,从而达到治疗的目的。例如诺华制药生产的用于治疗慢性粒细胞白血病和肠胃基质瘤的格列卫(Gleevec,通用名Imitinib)及阿斯利康生产的,以EGFR(表皮生长因子受体)为靶点的用于治疗非小细胞肺癌(NSCLC)的易瑞沙(Iressa,通用名Gefitinib)等。

单克隆抗体药物通常是指通过抗原抗体的特异性结合来识别肿瘤细胞,并直接作用于此以达到治疗的目的。例如用于治疗HER2基因阳性乳腺癌的赫塞汀(Herceptin,通用名Trastuzumab)、以EGFR为靶点的结肠癌和非小细胞肺癌治疗药物爱必妥(Erbitux,通用名Cetuximab)等。

二、靶向药的发展历程及我国发展现状

(一)靶向药的发展历程

自1997年11月,FDA批准利妥昔单抗(抗CD20单克隆抗体)获准用于治疗复发性或顽固性低度或滤泡性非霍奇金淋巴瘤。这也是获准治疗肿瘤的第一个单克隆抗体,靶向药应用于治疗中。后1998年9月,曲妥珠单抗(抗HER2单克隆抗体)获准用于治疗转移性乳腺癌;2001年10月,甲磺酸伊马替尼(酪氨酸激酶抑制剂)获准用于治疗慢性粒细胞性白血病(CML);2002年9月,Tarceva获准作为标准方案治疗无效的晚期NSCLC的二线或三线治疗方案。2003年5月,吉非替尼(抗表皮生长因子单克隆抗体)获准用于治疗晚期非小细胞肺癌(NSCLC);2004年2月,西妥昔单抗(抗表皮生长因子单克隆抗体)获准用于治疗转移性结直肠癌

,现已有90余个靶向药获得FDA审批。在前瞻产业研究院发布的《2018-2023年中国生物医药行业市场前瞻与投资战略规划分析报告》数据显示,2016年全球前10大抗肿瘤药中,有9种为靶向抗癌药,其中3种为大分子靶向抗肿瘤药、6种为小分子靶向抗肿瘤药,2016年合计销售额共422.04亿美元,占2016年全球抗肿瘤处方药市场份额约49.5%。

(二)国内靶向药发展现状

中国的靶向药物研究虽然还与美国有较大差距,但随着新药创制计划的推动,中国的靶向药物研究也陆续获得了一些成果。在靶向药物最为活跃的抗肿瘤领域,目前获批的具有自主知识产权的靶向抗癌药物已有6个,包括重组人血管内皮抑制素注射液(恩度)、重组人5型腺病毒注射液(安柯瑞)、重组人p53腺病毒注射液(今又生)、碘131美托昔单抗(利卡汀)、埃克替尼(凯美纳)和阿帕替尼(艾恒),不过从市场表现来看部分国产靶向药物并未得到临床认可。中国靶向抗肿瘤药物市场目前绝大部分依然被跨国企业的品种占据,除了自主研发的品种外,还有14个靶向抗肿瘤进入了中国市场,包括利妥昔单抗(美罗华)、曲妥珠单抗(赫赛汀)、伊马替尼(格列卫)、吉非替尼(易瑞沙)、贝伐珠单抗(安维汀)、厄洛替尼(特洛凯)、西妥昔单抗(爱必妥)、索拉非尼(多吉美)、尼妥珠单抗(泰欣生)、舒尼替尼(索坦)、克唑替尼(赛可瑞)、尼洛替尼(达希纳)、达沙替尼(施达赛)和拉帕替尼(泰立沙)。靶向药物相比于传统的化疗药物,作用靶点更精准,对于某些特定类型的恶性肿瘤拥有较为理想的疗效,同时靶向的特点减少了药物对于正常器官组织的损伤,因此靶向药物上市后很快就被临床认可,加之较高的治疗费用,使得靶向药物市场增长迅速。

2010 年至 2015 年,我国抗肿瘤用药市场销售额从 428.23 亿元增长至 2015 年970.01 亿元,复合增长率为 17.77%。2013 年受国家药品降价政策影响,抗肿瘤药物的市场规模增速略有放缓,2014 年虽仍受药品降价政策影响,但因大病保险试点的推进,抗肿瘤药物市场规模增速有所上升。2015 年受国家药价调控、医保控费、严控辅助用药等措施的影响,抗肿瘤药物的市场规模增速有所下降,但总市场规模仍保持增长。

2010-2015 年我国抗肿瘤药物市场规模及增长率

三、靶向药市场分析

(一)市场需求

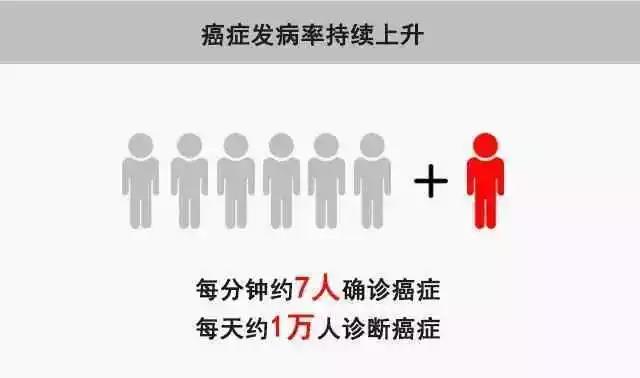

随着环境污染、老龄化程度的提升和生活方式改变等复合因素影响,中国已经成为新增癌症病例第一的国家。根据数据显示,全国癌症发病形势严峻,发病率与死亡率呈持续上升趋势,每年新发癌症病例约 429.2 万,因癌症死亡病例约281.4 万。肺癌、胃癌、结直肠癌、肝癌和食道癌是目前中国最普遍的恶性肿瘤类型,占到了中国癌症诊断的64%;乳腺癌、宫颈癌、前列腺癌和甲状腺癌则是发病率增长最快的几种类型。

随着癌症病人的增多,预测国内肿瘤药物市场增速可达 12-15% 。2016 年中国药品样本市场规模已经超过 1661 亿人民币,而抗肿瘤样本市场销售规模占了200 亿人民币,抗癌药品是目前已成为用药最大的治疗领域,占药品销售规模的 12%。2005-2016 年肿瘤药样本市场年均复合增长率为 20.3%,高于中国药品市场的复合增长率 15.9%。未来预测包括中国在内的全球新兴治疗肿瘤药物市场复合增速将达 12-15%,2018 年市场份额将达 120-140 亿美元。

(二)市场供给

近年来,越来越多国内的上市药企加入抗肿瘤药物等创新药物的研发。A股上市公司中,恒瑞医药(600276,SH)、益佰制药(600594、SH)、长生生物(002680,SZ)、科伦药业(002422,SZ)、石药集团(01093,HK)、贝达药业(300558,SZ)等多家上市公司在肿瘤领域有所布局,与“抗癌”概念相关的公司接近60家。

截至今年上半年,复星医药有6个单抗品种(11个适应症)已获批中国临床,其中2个产品进入临床Ⅲ期。国内肿瘤药巨头恒瑞医药上半年累计投入研发资金7.8亿元,共取得创新药临床批件9个、仿制药临床批件8个。

不过,从癌症患者的药物治疗现状来看,中国抗肿瘤药物的新药可及率还落后于欧美国家。知名医药咨询公司IMS Health发布的数据显示,不同于全球肿瘤市场的是,中国肿瘤市场的各个子类增长远快于国际市场,市场主体仍是传统化疗药物,占据70%的市场份额。然而在国际市场,化疗药物正被逐步淘汰,靶向药物的研发已经成为全球肿瘤药物的发展趋势,中国市场也必将会顺应这个潮流而转移重心。

IMS Health发布的报告显示,截至2015年的过去十年中,共有586个分子进入临床研究,87%为靶向药物,超过500家公司活跃在肿瘤药研发一线。至今为止中国药企在国际市场的影响力还相当有限,罗氏、阿斯利康、百时美、默沙东、辉瑞等制药巨头排在前五位。

相比于一些聚焦化学药、中成药的传统企业,一些新兴的科研公司如雨后春笋般涌现,在国家加速鼓励药企创新的政策改革趋势下,这些公司也在积极进行创新药研发。近年来我国每年安排了大量的财政支出,支持尽早治疗癌症。恶性肿瘤新药研发也获得了大量的科研资金支持,我国肿瘤临床、研究都取得了很大进展。

(三)市场份额

在国内,靶向药也逐渐成为我国重点城市医院抗肿瘤用药的“主力军”,根据SFDA南方医药经济研究所数据,2016年16个重点城市样本医院抗肿瘤药采购金额中,单抗药及小分子靶向药市场份额分别在11.8%、13.4%,靶向类抗肿瘤药用量共占到25%。

我们预计,随着我国医保政策的不断完善,在更多重疾类高价药品如曲妥珠单抗、利妥昔单抗、来那度胺、硼替佐米等被列入医保范围,其他单抗药物陆续进入地方医保的利好刺激下,未来医院肿瘤用药领域中,靶向治疗药物的份额将更大。

(四)市场细分

根据国家癌症中心的数据,现40岁之前癌症发病率较低,而80岁则是癌症发病率的高峰,其中男性发病率高于女性。而50岁之后男女发病率则有了显著的不同。50岁左右女性高于男性,55岁之后,癌症发病率男性远高于女性。

男性与女性患癌存在明显不同。其中男性患肠癌、前列腺癌的风险随城市化发展不断增加,乳腺癌则成为女性健康的第一大杀手。肺癌、胃癌等大规模的出现也同样威胁着人们的健康。而很多罹患癌症的病人很多都无法通过手术、化疗等传统手段进行治疗,癌症在他们的身上已经真正成为了绝症,靶向类药物成为了这些几乎被判了死刑的患者唯一的希望。

四、靶向药未来市场发展预测

(一)全球靶向药物市场预测

IMS Health的报告显示,截至2015年的过去5年时间里,全球肿瘤药市场的年复合增长率为7.4%,其中肿瘤治疗药物的年复合增长率为9.8%。并预计,到2020年全球肿瘤药市场将超过1500亿美元,比2015年的1070亿美元增长近50%。

当前全球肿瘤药物为千亿美元巨大市场,其中抗肿瘤靶向药近占比近50%,靶向生物药是未来

肿瘤药 主力。根据 IMS 统计,2016 年全球肿瘤药销售规模达 1130亿美元(约占全球药品的 8%),预计 2021 年销售规模可达 1500 亿美元(2016-2021 年复合增速为 6%-9%之间)。靶向药物销售占比近 50%,2011-2015 年复合增速为 18%,明显高于激素类肿瘤药(5 年复合增速为 6%)和细胞毒类肿瘤药(5 年复合增速为 3%)。2011-2016 年全球 68 个抗肿瘤新药获批上市,靶向药占 80%以上。2016 年后续肿瘤药在研管线共计 631 个研究项目处于临床 II/III 期,其中近 90%为靶向药物,靶向生物药占比从 2006 年的21%提升至 2016 年的 43%,有望成为未来肿瘤药的主力。2015 年全球 TOP10畅销肿瘤药中 9 个为靶向药物,销售总额达 420 亿美元,随着后续靶向药物陆续获批,未来靶向药物占比有望继续攀升。

(二)国内靶向药市场预测

审批时间缩短

长期以来,中国新药评审耗时长,从申请临床到上市平均 63 个月,远远超过美国新药平均审批时间 10 个月。2015 年 CFDA 提出对重大疾病创新药注册申请实行单独排队,加快审评审批,将评审时间缩短到 6 个月。截止2016 年 7 月,CDE 公布了共计 308 个获得优先评审的药品批号,其中肿瘤药占据 56 个,达近 20%的占比。

医保政策支持

2017 年 2 月新版国家医保目录正式出台,重点支持创新药、大病用药(如癌症、糖尿病、心脑血管疾病等)、儿童药等。2008-2016 年上半年获批的创新化药和生物制品绝大部分被纳入 2017 年版医保目录或谈判目录范围。在 44 个谈判药品中,肿瘤药有 20 个,占比近 50%。政策利好肿瘤药物研发和市场扩容,相信未来关于肿瘤药的政策利好仍会延续,或涉及配套的审批、市场准入、医保报销等各方面。

国内龙头企业潜力巨大

国内外肿瘤靶向药市场代差明显,抗肿瘤靶向药领域竞争程度低,国内龙头企业潜力巨大。国内新药审批效率与欧美国家差距较大,目前有 19 个抗肿瘤靶向小分子(其中 3 个为中国原研产品)和 6 个抗肿瘤单抗(2 个为原研产品)在国内上市,其中近 60%为 2010 年前在海外上市的品种,近 85%的市场份额由外企占领。在高发癌症布局靶向药物将是未来企业竞争核心。目前国内治疗肺癌小分子靶向药主要是第一代替尼类药物,治疗乳腺癌、肝癌、胃癌的小分子靶向药仅有拉帕替尼、索拉菲尼和阿帕替尼,而针对结直肠癌适应症尚无小分子靶向药,其中只有阿帕替尼属于国内企业原研产品。国内单抗领域更是处于导入期,市场份额大部分被罗氏占据,国内企业仅有成都华神的治疗肝癌的碘[131I]美妥昔单抗和百泰生物治疗鼻咽癌的尼妥珠单抗。对于肿瘤免疫疗法 PD-1/PD-L1 单抗和 ADC 药物,国内目前没有上市产品。

中国肿瘤药市场仍以细胞毒类药物为主流

美国等发达国家市场靶向药物占比近 75%,但国内肿瘤药市场仍以抗代谢类药物、植物药和烷化剂为代表的细胞毒类药物为主流(将近50%),且或在未来一段时间内仍占主导。首先,传统肿瘤药数量品种多、抗肿瘤谱较广、仍多为一线抗肿瘤治疗方案首选。其次,传统肿瘤药价格较靶向药便宜,多进入国家医保或大部分省市地方医保,2012 新版基药首次将肿瘤药纳入,全部是传统肿瘤药。2016 年样本医院肿瘤药销售前十品种有7 个是细胞毒药物。

中国肿瘤市场靶向药占比将逐年提高

国内肿瘤用药市场正在进行产品升级换代,自 2005 年起传统植物药和烷化剂销售占比逐年递减,靶向小分子占比从2005 年的 2.0%上升到 2016 年的 8.9%,单抗药物从 2005 年的 3.9%上升到2016 年的 12.6%。据智研数据研究中心统计,2014 年中国抗肿瘤市场约 837亿,2010-2014 年复合增长率近 20%。假设肿瘤用药仍以细胞毒类等低价药物为主,我们测算 2020 年前中国肿瘤药市场将达到 1000 亿元,参考欧美国家靶向药比例,中国靶向药目标市场容量可达400-500 亿元。

在未来期待靶向药研究能有重大突破和进展,也期待将来有更多靶向药物取得成功,降低成本,为癌症患者提供更多选择,使更多的癌症患者从中获益,希望靶向药真的能为“治愈癌症”带来春天。

返回最上面