来源: Eastwood

近年来国内生物制药行业进行了快速迭代的发展,几年时间即完成了从类似药向新药的转换。2013年至今,国内共申报了145款国产抗体新药,Eastwood本文对国内抗体新药格局和发展趋势进行梳理。

国内抗体新药的申报在2013年、2014年仅有4款,从2015年开始爆发:2015-2018年分别申报了12、19、37、37款。2019年至今,已经有32款抗体新药申报,预计全年将超过2018年申报数量。

抗体新药类别:双抗冉冉升起

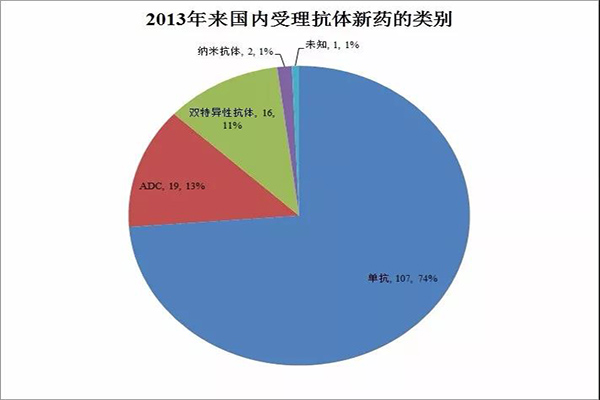

2013年来受理的145个抗体药物中,单抗107个,ADC为19个,双特异性抗体16个,纳米抗体2个。

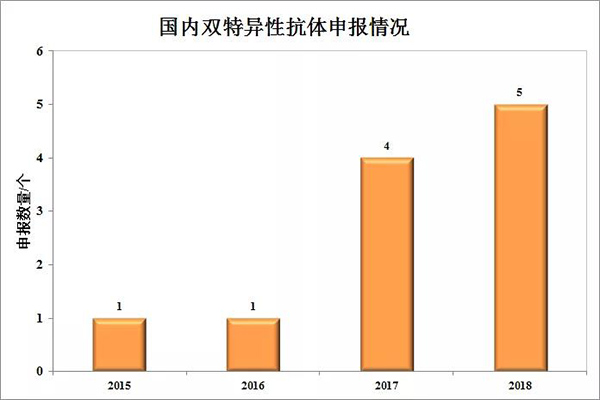

从类别来看,ADC的申报速度在明显下降,2019年仅有2款ADC申报。相比之下,双特异性抗体保持了稳定增长,这也符合近两年来双特异性抗体研发的火热局面。

双特异性抗体的研发格局本身也在变化,从早期的友芝友、健能隆基于CD3的双特异性抗体为主,转变为信达生物、科望生物、宜明昂科等基于肿瘤免疫PD-1靶点、CD47靶点等的组合为主。同时,天广实、康宁杰瑞等则开发靶向HER2不同表位的双特异性抗体。可以看出,国内申报的双特异性抗体紧跟肿瘤免疫的前沿,从技术平台型公司为主转为以肿瘤免疫研发公司为主。

企业竞争格局

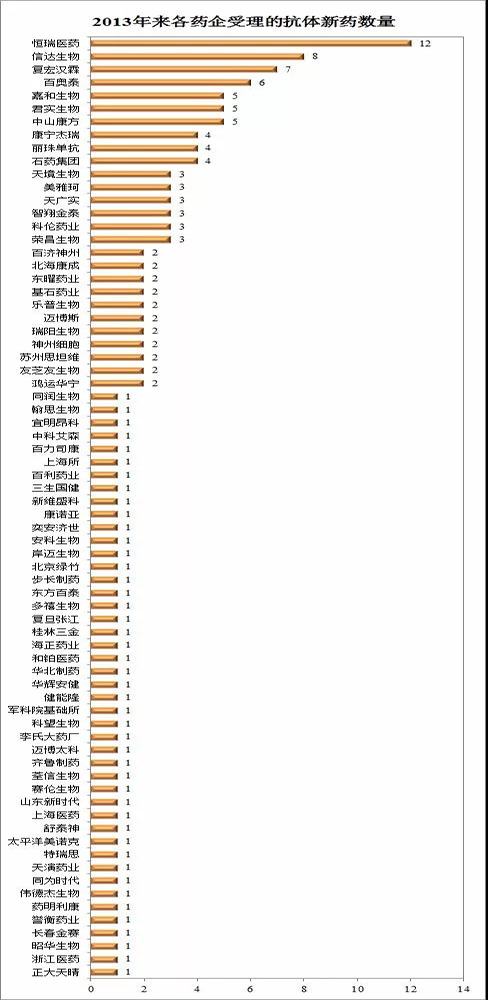

从企业竞争格局看,恒瑞医药、信达生物、复宏汉霖在申报进度上稳居第一梯队。恒瑞在抗体新药的布局,一如其在小分子首仿药的表现,遥遥领先。热门靶点几乎采取All in的跟踪开发策略,且进度总能保证居于前列。君实生物、中山康方、康宁杰瑞、石药集团、丽珠单抗、天境生物等药企居于第二梯队,其中石药集团是大型国企中布局生物药较为成功者。其他企业情况各不相同,但总的趋势是越来越多的企业加入到抗体新药的布局当中来,如CDMO企业药明系通和毓承投资的同润生物(创通和毓承始人陈连勇也为同润生物公司创始人),刚刚申报了CN1注射液,具体靶点未披露;人源化小鼠开发企业百奥赛图也开发了PD-L1抗体(专利已公开,推测已卖掉);药械企业乐普通过并购完成抗体新药布局等等。

靶点:PD-1终放缓,靶点多样化

从靶点格局来看,PD-1/PD-L1仍然最多为42个,但申报速度已经明显放缓,2019年仅有4个PD-1/PD-L1抗体申报,且其中包括2个双抗药物:信达生物PD-1/HER2和翰思生物的PD-1/CD47。尽管仍有一定程度的扎堆现象,但新申报的抗体新药开始呈现靶点多样化、双抗新组合的趋势。除PD-1、HER2之外,新出现的热门靶点包括IL-17(恒瑞、荃信、三生、君实、康方)、CD47(恒瑞、信达、天境、宜明昂科、翰思生物)、PCSK9(君实、信达、康方、恒瑞、天广实)等。还有很多免疫检验点靶点,同样有诸多药企布局,随着时间推移,会涌现更多的申报药物。除此之外,也有不少企业开发独具特色的靶点,如鸿运华宁聚焦GPCR靶点、宜明昂科深耕CD47开发多个双特异性抗体等。

从市场方面来看,以PD-1单抗为代表的国产抗体新药,表现颇为亮眼。2013年获批的康柏西普,上市五年达到10亿元级别。信达生物信迪利单抗、君实生物特瑞普利单抗上市第一个半年度,销售额就超过3亿元,有望首年突破10亿元。大癌种、进口上市时间差缩短、可负担低价,国产抗体新药占据天时地利人和,将创造更多新的记录。当然面对高重复度的烈性竞争,研发的差异化策略仍为重中之重,后半场的营销竞争也将决定药企存亡。

最后附录145款受理的抗体新药清单。

如涉及知识产权请与我司联系

|